Warteposition

Europas Trägerraketenindustrie drohen die Aufträge auszugehen, weil die Satellitendienstleister nicht wissen, was sie wollen.

Foto: ESA/Stephane Corvaja 2009/VDIn

Noch ist es nur ein Szenario, aber ein zunehmend realistisches: Europas Trägerraketenindustrie droht der Leerlauf in der Produktion. Einzelne Unternehmen und Raumfahrtagenturen schlagen Alarm.

Der Raketenbauer ArianeGroup und seine Zulieferer befinden sich in einer Übergangsphase, in der das Ariane-5-Programm nach 22 Jahren seinem Ende entgegengeht und die Produktion des neuen Trägers, Ariane 6, langsam Fahrt aufnehmen müsste. Das Problem ist ein doppeltes: Die Ariane 5 verkauft sich nicht mehr und die Ariane 6 noch nicht so wie geplant.

Ursprünglich war die ArianeGroup davon ausgegangen, dass sie noch 18 Raketen vom Typ Ariane 5 produzieren würde. So viele werden es nun nicht mehr werden. Eine endgültige Entscheidung steht noch aus, aber in den Agenturen geht man von einem Restlos von acht bis zehn Raketen aus.

Das liegt nicht nur an der preislich kaum schlagbaren Konkurrenz durch SpaceX, dessen Falcon-Träger für rund 62 Mio. $ Listenpreis – rund 54 Mio. € – einen Satelliten in den Geotransferorbit bringt und damit den Preis der Ariane 5 torpediert. Zur Auftragsflaute trägt auch eine generelle Zögerlichkeit bei den wichtigsten Raketenabnehmern bei, den Satellitendienstleistern. Bis vor wenigen Jahren betrug der jährliche Markt für geostationäre Kommunikationssatelliten (GEO) 20 bis 25 pro Jahr. 2017 brachten es Ariane 5 und Falcon gemeinsam nur noch auf 12 solcher Starts. „Die Satellitenindustrie ist in einer Warteposition“, sagt Pierre Godart, Deutschland-CEO der ArianeGroup.

Die Satellitenbranche ist in der Frage unentschieden, ob sich auf lange Sicht die klassischen geostationären Satelliten durchsetzen oder niedrig fliegende Megakonstellationen wie OneWeb (s. Ausgabe 13/2017). „Deshalb ist die Ariane 6 so wichtig für uns“, sagt Godart. „Sie kann sowohl GEO-Satelliten als auch Konstellationen transportieren.“

Allerdings hechelt sein Unternehmen bei den Verkäufen der neuen Trägerrakete bereits deutlich dem Zeitplan hinterher – vor allem, weil die Bestellungen der EU, der ESA und der nationalen Raumfahrtagenturen ausbleiben. „Wir wollen für Ariane 6 fünf institutionelle Starts pro Jahr – und die haben wir noch nicht“, räumt Godart ein. „Eigentlich gestern“ hätte man die ersten Aufträge an die Zulieferer weitergeben müssen.

Für die Hochlaufphase, die Jahre 2020 bis 2022, war geplant, im Sommer 2018 ein Los von 14 Trägern festzuzurren. Heute, im Oktober, sind gerade einmal drei institutionelle Bestellungen eingegangen: zwei Galileo-Starts und der französische Aufklärungssatellit CSO 3. In der Raketenindustrie sorgt das für Frust. „Die Europäer entwickeln mit vielen Steuergeldern eine Rakete, überlegen dann aber nachher, ob sie nicht lieber eine US-amerikanische kaufen. Das ist intellektuell interessant“, klagt Pierre Godart. ESA-Generaldirektor Jan Wörner argumentiert ähnlich – und kritisiert die Bundesregierung: „Deutschland gehört auch zu den Ländern, die überlegen, einen Start außerhalb Europas vorzunehmen. Wir müssen mit den Ländern reden und sie überzeugen, dass ,buy european‘ sinnvoll und richtig ist.“

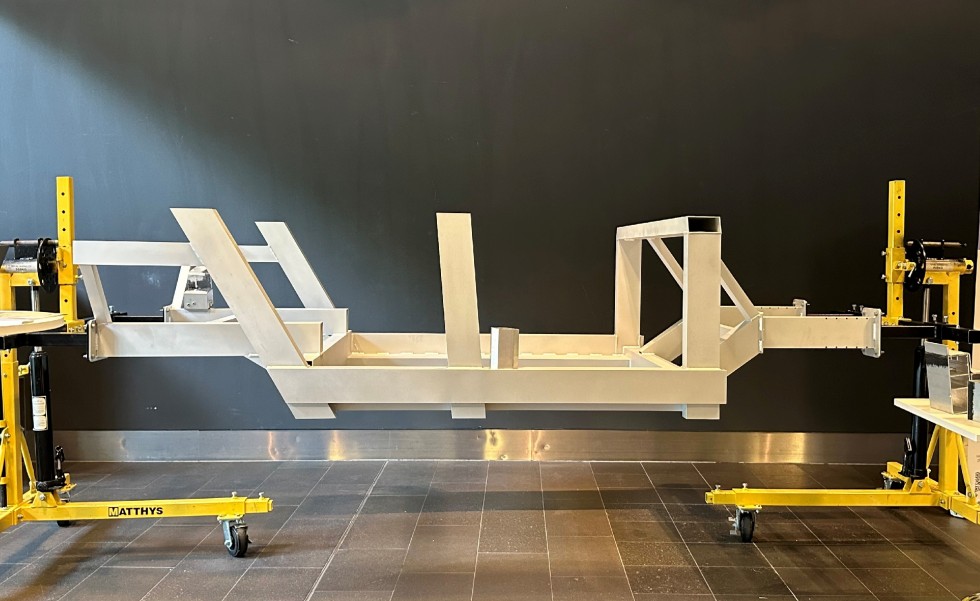

Der Erststart der Ariane 6 ist für 2020 geplant. Danach soll das Programm annähernd linear hochfahren, bis im Jahr 2023 die endgültige Jahresstückzahl von neun bis elf erreicht ist. Für die 2021 benötigten Raketen wird nach Angaben der Industrie nun die Zeit knapp, sollten feste Aufträge weiter ausbleiben. „Wir haben Teile, die brauchen von der Materialbestellung über die Produktion bis hin zum Raketenstart drei Jahre“, warnt Karl-Heinz Servos, Chief Industrial Officer der ArianeGroup. „Wir müssen die Aufträge jetzt an die Lieferkette weiterleiten.“ Nach Angaben des Raketenbauers befinden sich unter den Zulieferern auch kleine und mittelständische Unternehmen, die nicht in Vorleistung treten können.

Einer der großen Zulieferer ist die OHB-Tochter MT Aerospace aus Augsburg. Das Unternehmen fertigt für beide Ariane-Programme die metallischen Strukturen, Tanks zum Beispiel. Wie bei den meisten Ariane-Zulieferern kompensiert auch bei MT das Geschäft mit der neuen Rakete das Ende des Ariane-5-Programms. „Verzögert sich der Hochlauf der Ariane 6 um mehr als sechs Monate, haben wir 2020 ein Problem mit der Auslastung der Produktion. Verschiebt er sich um mehr als ein Jahr, dann läuft die Produktionskette der europäischen Launcher-Industrie leer“, sagt MT-Vorstand Hans Steininger und fordert Klarheit bis Weihnachten.

Auch die Raumfahrtagenturen schätzen die Kombination aus kriselnder Ariane 5 und schwerfällig anlaufender Ariane 6 als ernsthaftes Problem ein. „Eine langsamere Kadenzsteigerung bei der Ariane 6 führt dazu, dass der schnellere Ramp-down bei der Ariane 5 nicht ausreichend und sozial verträglich kompensiert werden kann“, sagt Denis Regenbrecht, der für das Deutsche Zentrum für Luft- und Raumfahrt (DLR) das Ariane-6-Programm betreut.

Für den Fall, dass sich die Bestellflaute in den Ariane-Programmen zu einer echten Krise erwächst, lehnt ESA-Chef Jan Wörner Subventionen für die Trägerraketenindustrie ab. „Weitere finanzielle Zuwendungen sind nicht das Thema. Wenn alles nichts hilft, müssen wir uns die industrielle Struktur noch einmal anschauen. Da steckt noch Potenzial drin“, sagte der Deutsche am Rande des International Astronautical Congress in Bremen. Einem Insider zufolge stehen in der Branche ab 2022 zwischen 2500 und 3000 Jobs auf der Streichliste.

Noch vor dem Erststart der Ariane 6 bereiten sich die beteiligten Unternehmen auf Modifikationen an der Rakete vor. Die ArianeGroup entwickelt das Prometheus-Triebwerk, das – anders als die heutigen Ariane-6-Triebwerke – mit der Treibstoffkombination Flüssigsauerstoff-Methan fliegen und wiederverwendbar sein soll. Ähnlich wie bei der Falcon 9 könnte es sowohl für die Unter- als auch für die Oberstufe genutzt werden. In diesem Fall könnten die nicht wiederverwendbaren Feststoffbooster wegfallen.

Eine zweite Änderung betrifft die Struktur der Oberstufe. Heute aus Aluminium, könnte sie künftig aus Carbon gefertigt werden – und damit leichter und leistungsfähiger werden. Diese Technologie fingiert unter dem Stichwort „black stage“ – schwarze Oberstufe – und wird derzeit in Augsburg entwickelt. „Die schwarze Oberstufe würde uns endlich die Möglichkeit geben, Carbon-Kompetenz aufzubauen“, sagt MT-Vorstand Steininger. Bislang steht noch nicht fest, mit welcher Technologie die Oberstufen gewickelt würden. Die Entscheidung soll 2019 fallen.

Mit Material von Wolfgang Heumer