Alternativen zur Berufsunfähigkeitsversicherung

Eine Berufsunfähigkeitsversicherung gilt allgemein als „Muss“. Doch nicht jeder kann sich zu erschwinglichen Preisen versichern. Abgespeckte Varianten wie der Erwerbsunfähigkeitsschutz oder die Unfallversicherung sind preiswerter, leisten oft aber weniger.

Wer eine Berufsunfähigkeitsversicherung (BU) abschließen möchte, der hat die Qual der Wahl. Das Analysehaus Morgen & Morgen bewertete im Frühjahr 244 Tarife von 44 Anbietern mit der Bestnote – untersucht wurden 547 Tarife. Doch die hohe Qualität hat ihren Preis, denn sie birgt für die Versicherer ein großes Risiko: Immerhin schied 2013 gut jeder fünfte Beschäftigte aus gesundheitlichen Gründen aus seinem Beruf aus. Die Folge: Die Versicherer sieben schlechte Risiken immer stärker aus: Je mehr körperlichen Einsatz ein Beruf erfordert desto höher werden die Beiträge des Kunden. Kommen Vorerkrankungen hinzu, wächst zudem die Gefahr, dass der Versicherer den Antrag ablehnt.

Zur privaten Absicherung der finanziellen Folgen einer Berufsunfähigkeit wachsen aber auch die Möglichkeiten: So lassen sich die Kosten seit Jahresbeginn dadurch begrenzen, dass die Versicherungsprämien nach dem Altersvorsorge-Verbesserungsgesetz steuerlich abgesetzt werden dürfen. Voraussetzung ist ein Vertrag, der im Fall der Berufsunfähigkeit eine lebenslange Rente garantiert. Bisher leisten die Versicherer nur bis maximal zum 67. Lebensjahr. Die potenziell längere Laufzeit verteuert aber den Versicherungsschutz nach Einschätzung des Finanzdienstleisters MLP um das Doppelte bis Dreifache. Die Folge: Mit Ausnahme der „Existenz-Rente“ der Versicherungsgruppe Rheinland gibt es keine Angebote am Markt.

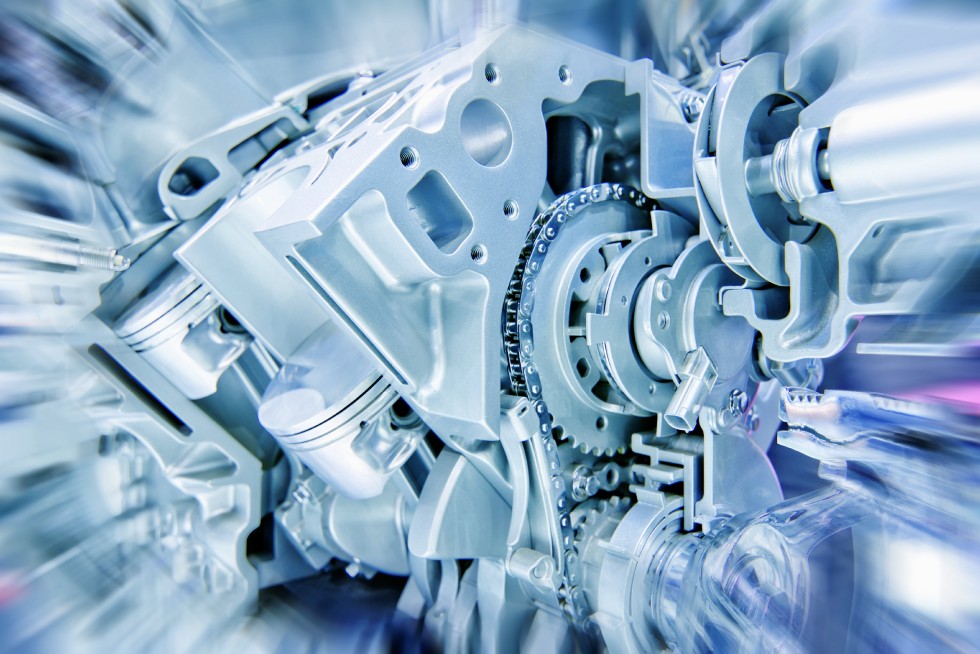

Viele Beschäftigte können sich im Rahmen eines Gruppenvertrages über ihre Arbeitgeber versichern. So steht z. B. die „MetallRente.BU“ allen Beschäftigten der Branchen Metall- und Elektroindustrie, Stahl, Holz und Kunststoff, Textil, Bekleidung und IT sowie deren Ehegatten, Lebensgefährten und Kindern offen. Derartige Gruppenverträge haben den Vorteil, dass sie wegen geringerer Vertriebs- und Verwaltungskosten preiswerter als Einzelverträge sind und die Annahmepolitik des Versicherers weniger strikt ist. So versucht auch der VDI-Versicherungsdienst für die Mitglieder des VDI besonders gute Konditionen bei der BU auszuhandeln.

Darüber hinaus entwickeln die Versicherer Alternativen: Der Erwerbsunfähigkeitsschutz (EU) ist vergleichsweise nahe an der BU-Versicherung. Kann der Versicherte aus gesundheitlichen Gründen keinerlei bezahlter Beschäftigung – in der Regel weniger als drei Stunden täglich – nachgehen, wird eine Rente fällig. Im Gegensatz zur BU wird keine Rücksicht auf den zuletzt ausgeübten Beruf oder die gesellschaftliche Stellung genommen. Das heißt, reicht die Arbeitskraft des Ingenieurs für Handlangerdienste, geht er leer aus. Dafür kostet der Versicherungsschutz auch weniger. Laut Analysehaus Franke und Bornberg wendet z. B. ein 30-jähriger Bankkaufmann für eine versicherte Monatsrente von 1500 € je nach Anbieter netto zwischen 50 € und 106 € in der BU auf. Für eine vergleichbare EU-Rente zahlt er je nach Anbieter nur zwischen 37 € und 63 €.

Im Aufwind als Alternativen sind Dread-Disease-, Unfall-, Grundfähigkeits- oder auch funktionelle Invaliditätsversicherungen. Der Haken: Diese sichern das Risiko der Erwerbs- bzw. Berufsunfähigkeit nicht umfassend ab. So sind Nervenkrankheiten, die 2013 Auslöser für knapp jede dritte Berufsaufgabe waren, oft nicht versichert. Auch viele sogenannte Volkskrankheiten (z. B. Rücken- und Gelenkprobleme oder Diabetes), die meist erst nach einem längeren Verlauf, die Ausübung eines Berufes unmöglich machen, sind nicht abgedeckt.

Die Dread-Disease- oder auch Schwere-Krankheiten-Versicherung springt ein, wenn der Versicherte an einer im Leistungskatalog aufgeführten Krankheit erkrankt. Das Spektrum reicht dabei von einem Dutzend bis über 70 versicherte Krankheiten. Meist besteht die Leistung in einer Einmalzahlung. Das ist sinnvoll, wenn damit zusätzliche Maßnahmen zur Gesundung finanziert werden sollen, nicht aber, wenn es um den Schutz des Einkommens geht. Mit einer Einmalzahlung trägt der Versicherte selbst das Risiko, dass die Mittel bis zum Eintritt des gesetzlichen Rentenbeginns ausreichen. Da diese Policen oft Fondsgebundene Verträge sind, schultert der Versicherte zusätzlich auch noch Risiken des Kapitalmarktes. Von Vorteil ist allerdings, dass sich eine Erkrankung meist einfacher nachweisen lässt als eine Berufsunfähigkeit. Schleichende Erkrankungen, welche die Berufstätigkeit verhindern, sind jedoch ausgeschlossen.

Leistungen aus der Unfallversicherung setzen einen Unfall im Sinne „eines von außen auf den Versicherten einwirkendes, körperlich schädigendes, zeitlich eng begrenztes Ereignis“ voraus. Krankheiten als Auslöser für eine Berufs- oder Erwerbsunfähigkeit sind damit nicht versichert.

Die Grundfähigkeitsversicherung zahlt eine Rente, wenn eine der zentralen oder drei der weniger zentralen Grundfähigkeiten für zumeist mindestens zwölf Monate ausfallen. Zentrale Grundfähigkeiten sind z. B. Sehen, Hören oder der Gebrauch der Hände. Für den Versicherungsschutz ist es unerheblich, ob der Ausfall auf Unfall, Krankheit, Verschleiß oder Kräfteverfall basiert und ob der Betroffene nicht doch noch arbeitsfähig ist. Viele Hauptursachen für eine Berufsunfähigkeit werden damit aber nicht versichert.

Die funktionelle Invaliditätsversicherung kombiniert mehrere Risiken und bietet somit einen breiteren Schutz gegen die finanziellen Folgen einer Berufsunfähigkeit. Versichert wird die Invalidität infolge von Unfall, schweren Krankheiten sowie dem Verlust von Grundfähigkeiten durch Pflegebedürftigkeit. Zuweilen sind auch eine „Krebs“- sowie eine „Organrente“ (beim Ausfall oder schwerer Beeinträchtigung eines Organs) eingeschlossen. Damit seien im Bereich der Allergien, Hauterkrankungen, psychischen Erkrankungen und Erkrankungen des Bewegungsapparats deutlich bessere und günstigere Annahmemöglichkeiten für den Kunden gegeben als bei der BU. So wirbt jedenfalls die Deutsche Rückversicherung für ihr Angebot. Wichtige Ursachen für eine Berufsunfähigkeit wie Muskel- und Skelett- sowie Herz-Kreislauferkrankungen bleiben hier aber außen vor. Es sei eben eine Mindestabsicherung für ansonsten kaum noch versicherbare Personen, die im Regelfall nur halb so teuer ist wie eine BU, so der Bund der Versicherten.